发布日期:2024-09-13 11:56 点击次数:202

专题:聚焦美股2024年第二季度财报专业股票配资利息

这些公司均拥有良好的信誉、雄厚的资金实力和专业的风控团队,为投资者提供安全可靠的配资服务。

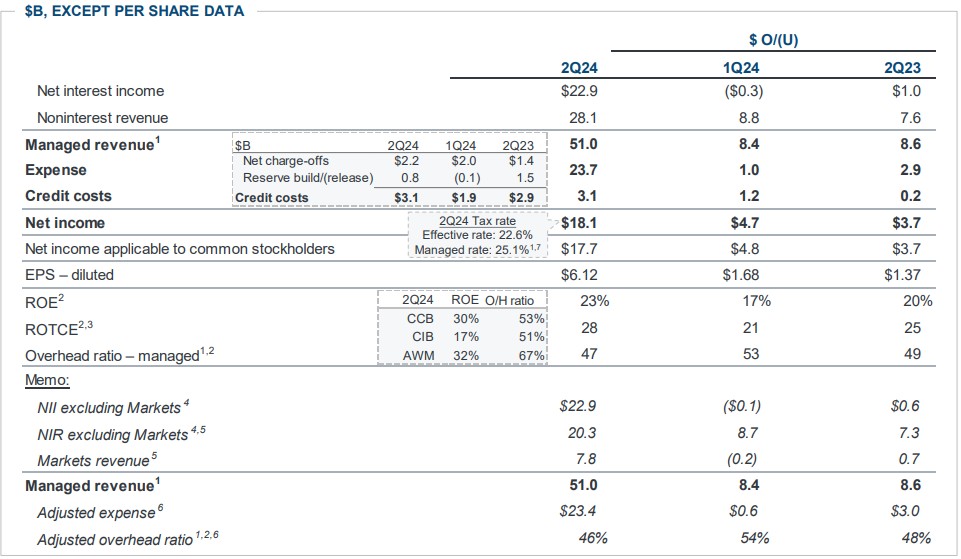

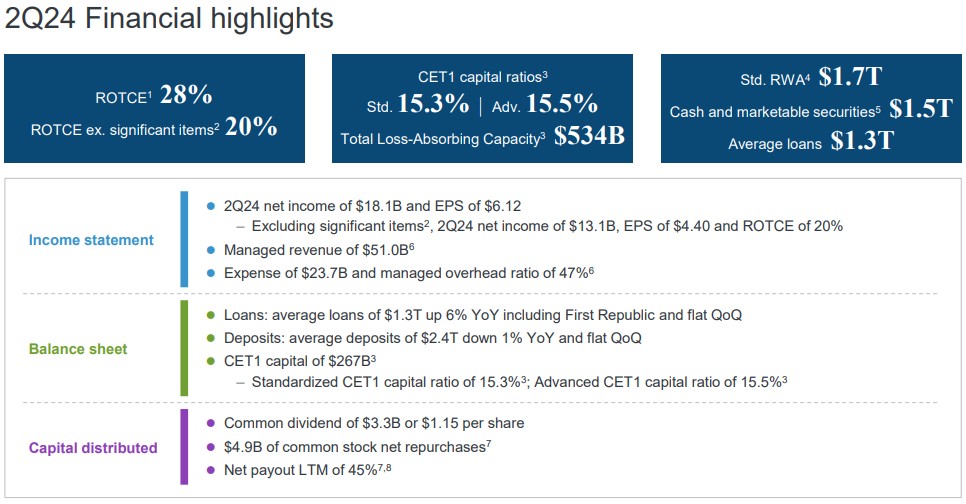

智通财经获悉,摩根大通(JPM.US)公布了第二季度财务业绩。数据显示,Q2营收为502亿美元,同比增长21.5%,较市场预期高45.4亿美元。非GAAP每股收益为4.4美元,高于市场预期。净利润181亿美元,同比增长25%,创下历史记录,超出预期的173亿美元。

存贷款业务:净息收入不及预期,信贷损失拨备高于预期

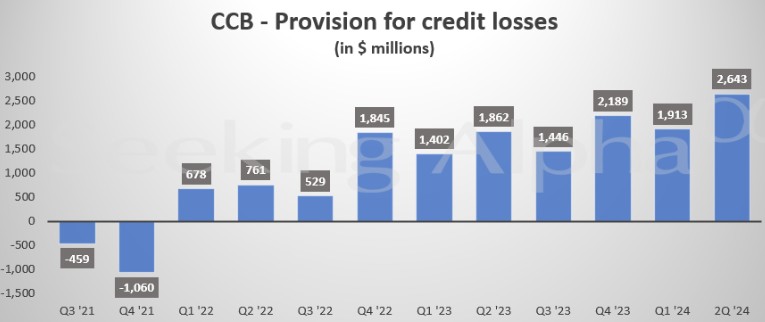

摩根大通第二季度收益低于华尔街预期,因为该公司增加了信贷损失拨备的资金。该行计提了自疫情初期以来最高的贷款损失拨备。二季度信贷损失拨备为30.5亿美元,超过了Visible Alpha预期的28.8亿美元,而第一季度为18.8亿美元,上年同期为29.9亿美元。

二季度净利息收入为227亿美元,而Visible Alpha预期为228亿美元,低于上一季度的231亿美元,但高于上年同期的218亿美元。

截至2024年6月30日,摩根大通的贷款余额为1.32万亿美元,而截至2024年3月31日为1.31万亿美元。存款余额为2.40万亿美元,低于第一季度末的2.43万亿美元。

去年,在利率上升的推动下,美国四大银行的净利息收入飙升至创纪录水平。但分析师预计,第二季度将出现连续第二个季度的下滑。摩根大通重申,预计今年净利息收入将达到约910亿美元,它在5月份上调了这一指引,理由是预期美联储将以低于今年早些时候预期的速度降低利率。

根据存贷款主要部门来看,消费者和社区银行业务(CCB)收入为177亿美元,环比保持不变,同比增长3%;净利润为42.1亿美元,环比下降13%,同比下降21%。信贷损失拨备为26亿美元,环比增长38%,同比增长42%,其中包括5.79亿美元的净准备金。净准备金的增加集中在信用卡服务方面,主要是由贷款增长和某些宏观经济变量的更新驱动的。

此外,第二季度非利息支出为237亿美元,高于第一季度的228亿美元和上年同期的208亿美元。摩根大通预计全年调整后的支出约为920亿美元;信用卡服务净冲销率预计在3.4%左右。

投行业务收入大幅反弹,市场交易业务改善

投行业务收费出现反弹,市场业务收入有所改善。投行业务的收费飙升了50%至24亿美元,超过了分析师的预期,远高于该公司自己上个月的预期。与Visa的交易为第二季度的利润增加了79亿美元。

尽管借贷成本上升、美国大选和全球地缘政治问题带来的不确定性挥之不去,但在长时间的沉寂之后,越来越多的企业重新开始进行交易,这使得投行业务能够在银行利润中贡献更大的份额。

而该公司的股票交易的收入增长了21%至30亿美元,也远超预期,使摩根大通市场业务的总收入达到78亿美元。

总的来看,商业和投资银行部门收入179亿美元,环比增长2%,同比增长9%。净利润59亿美元,环比下降11%,同比增长11%。市场和证券服务收入89.7亿美元,环比下滑2%,同比增长8%。市场业务收入78亿美元,同比增长10%。固定收益业务收入增长21%至48亿美元,与预期一致,主要受证券化产品的推动。股票市场业务收入增长21%,至30亿美元。

财富管理业务继续增长

资产及财富管理收入为52.5亿美元,环比增长3%,同比增长6%;净利润12.6亿美元,环比下降2%,同比下降3%。截至6月30日,摩根大通管理的资产规模为3.7万亿美元,同比增长15%,与其他美国银行业巨头之间的差距继续扩大。与此同时,截至6月30日,客户资产同比增长18%至5.4万亿美元,受到更高的市场水平和持续的净流入的推动。

股东回报保持强劲

在计入Visa股票收益和其他可自由支配项目后,有形普通股股本回报率(ROTCE)为20%。戴蒙指出,该公司的资本状况强劲,CET1比率为15.3%,并提到董事会打算今年第二次增加普通股股息,与2023年第四季度相比累计增长19%。

考虑到2025年中期可能生效的新资本要求,该行将利用过剩资本来缓冲自身。在美联储公布年度银行压力测试结果后,摩根大通表示,其面临的损失可能高于美联储披露的数据。因此,银行相应的资本充足率要求“可能会适度提高”,从目前的11.9%提高到12.3%。

上月底,摩根大通宣布计划将2024年第三季度的普通股股息从每股1.15美元提高至1.25美元。董事会还批准了一项新的300亿美元普通股回购计划,该计划于7月1日开始实施。大摩CEO表示,这一增长得到了摩根大通“强劲的财务表现和可持续的股息水平”的支持。

摩根大通第二季度的表现表明,作为华尔街银行巨头,它有能力应对复杂的经济环境,同时继续投资于长期增长,并保持强劲的资产负债表。公司谨慎的管理和战略投资使其能够很好地应对未来的挑战和机遇。

CEO:需对潜在风险保持谨慎

摩根大通董事长兼首席执行官杰米•戴蒙在新闻稿中指出,他的公司对未来潜在的风险持谨慎态度,包括高于预期的通胀和利率,尽管股票和债券估值目前“反映出相当良性的经济前景”。

戴蒙表示:“本季度,在商业与投资银行(CIB)部门,投资银行业务费用上涨了50%,尽管基数较低,但我们的市场份额也从年初至今提高到了9.5%。市场收入也增长了10%。在消费者与社区银行部门,我们开设了超过45万个新支票账户,这是我们连续第50个季度新账户净增长。”

戴蒙周五在一份声明中表示:“在降低通胀方面已经取得了一些进展,但我们面前仍然存在多重通胀因素:巨额财政赤字、基础设施需求、贸易重组和世界重新军事化。因此,通胀和利率可能会高于市场预期。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜 专业股票配资利息