发布日期:2024-08-12 08:53 点击次数:143

清远股票配资平台

清远股票配资平台

于同日,根据首次公开发售前雇员持股计划发行2.7万股。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:紫金天风期货研究所

螺纹钢主力合约RB2410自5月30日3820点一路下跌至昨日收盘价3397,跌破上一轮下跌最低点3408(4月1日),创下2024年螺纹钢主力合约新低。我们认为,本轮下跌受海内外宏观衰退预期、基本面淡季弱需求以及新旧国标转换多重因素影响。基本面层面,淡季高铁水,弱需求,库存压力逐渐累积,钢厂利润不断被压缩,整体产业链上下游悲观情绪浓厚。现货端,新旧国标转换,现货市场受到旧国标抛压恐慌情绪蔓延影响。从宏观层面来看,海外衰退预期以及国内会后预期落空造成整体宏观偏空氛围笼罩。

后续来看,重点关注钢厂生产利润情况,若库存压力爆发,且钢厂出现现金流亏损而出现集中检修减产,则负反馈条件成立,黑色产业链自上而下有进一步下跌空间。若成材以价换量,维持出口窗口打开,叠加钢坯及非五大材分流,库存压力得到一定缓解,直至旺季来临,钢厂高铁水状态持续。成材呈现上有顶(出口窗口关闭)下有底(高铁水原料支撑)的窄幅震荡走势。

1 造成盘面下跌的主要原因

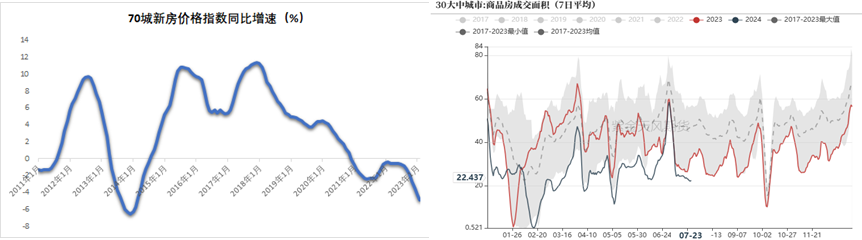

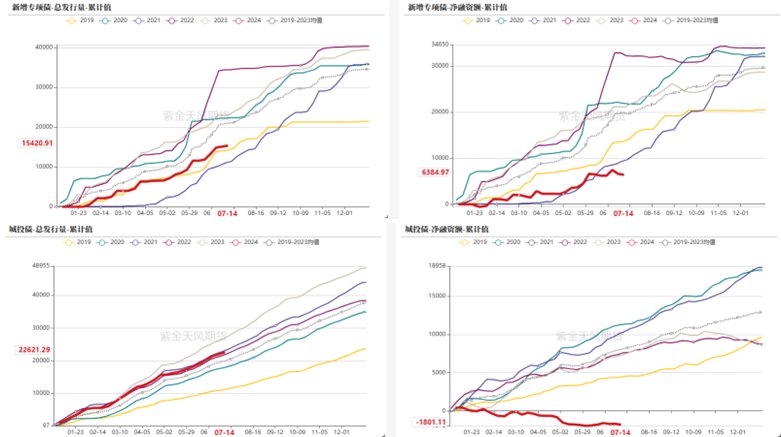

1. 产能过剩的背景下,下游需求未见向好趋势

房地产端接连政策刺激后并未出现明显向好信号,新房价格指数增速持续下降且降幅逐渐扩大,房地产销售端高频数据并未出现回暖趋势。基建端资金投放情况仍不及预期,新增专项债投放进度较为缓慢,城投债净融资额为负,截至目前仍未见到基建端资金投放明显加速迹象。制造业淡季产销转弱。出口端受买单出口监管影响,钢材出口数据有所下滑。整体各分项下游需求暂时未见边际回暖指征,产能过剩背景下,需求持续弱势,钢厂利润不断压缩。

数据来源:Wind;紫金天风期货研究所

数据来源:Wind;紫金天风期货研究所

2. 新旧国标转换带来现货恐慌情绪

2024年6月25日,国家市场监督管理总局和国家标准化管理委员会联合正式发布了新版国家标准《钢筋混凝土用钢第2部分:热轧带肋钢筋》GB 1499.2-2024,本次为第六次修订,将从2024年9月25日起实施,将替代上一版国家标准GB/T 1499.1-2018。从新旧国标变换角度来讲,对市场整体实际生产及使用影响较小。负差有所缩小,整体对钢厂生产影响不大,生产成本略提升10-20元/吨左右。新旧国标对于下游施工单位暂无明显影响,新旧国标质量差别不大。

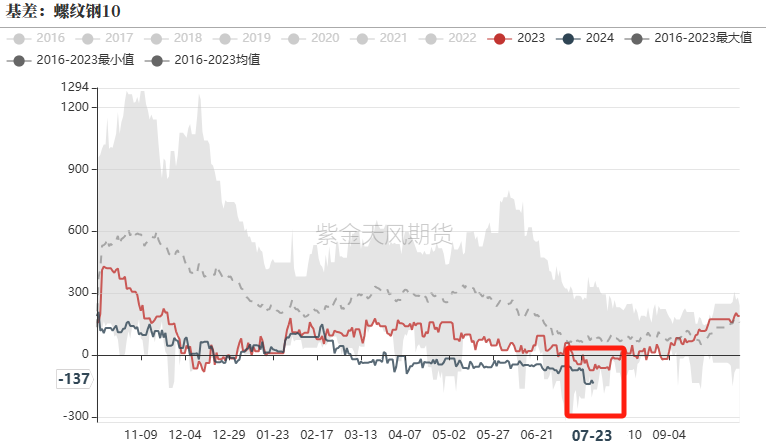

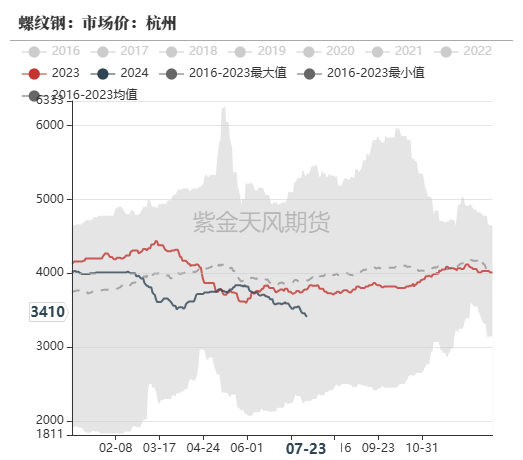

然而从市场角度来讲,新旧国标转换造成现货市场恐慌情绪蔓延。此次新旧国标从发布到实施过渡时间为3个月(92天)远低于上一轮2018年国标转换过渡时间267天(2018年2月6日发布-2018年11月01日实施),过渡期大幅缩短导致旧国标库存消化时间明显压缩。行业下行周期,螺纹钢现有库存压力较大,且6-8月恰逢需求淡季,库存消化相对较慢,钢厂及贸易商库存消化压力倍增。各地出现恐慌性出货现象,杭州等国内主要螺纹钢集散城市库存压力较大,受到新旧国标转换影响更深,现货出现崩塌式下跌现象。杭州螺纹现货网价自7月15日3490元/吨下跌至7月23日3290元/吨,两周内跌价近200元。目前螺纹钢盘面价格刚刚跌破上一轮主力合约最低点3408(4月1日),然而螺纹钢中天杭州现货价格目前3290元/吨,远低于上一轮最低点3450元/吨(4月1日)。相应螺纹钢基差呈现contango结构且C结构持续加深格局。

仓单层面,目前尚未有文件出台确定RB2410合约是否可以继续延用旧国标交割。然而钢厂新国标执行普遍集中在7月中下旬至8月中旬。在仓单有效期3个月的交割限制下,螺纹10合约交割仓单大概率可能是新国标,因此RB2410之后合约受到旧国标出货压力而折价可能性较小。由于钢厂7月开始生产新国标,仓单生产制作时间相对充足,相应RB2410合约发生仓单库存不足可能性较小。总体来讲,新旧国标转换对于10月主力合约仓单交割层面影响较为中性。

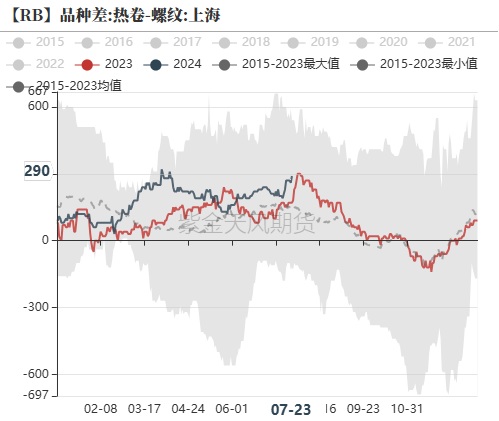

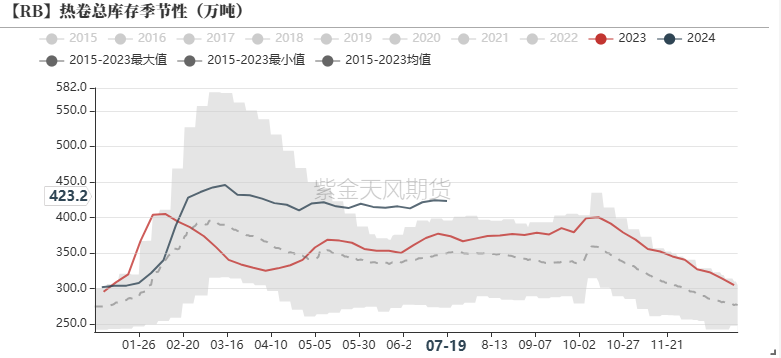

3. 需求淡季,库存累积

6-8月成材需求淡季,雨季及高温影响,建材施工端及制造业生产受到一定影响。需求端季节性边际转弱,铁水持续高位,库存持续累积。从五大品种库存来看,成材整体压力中性,然而结构性矛盾突出。卷螺价差维持高位,卷板生产利润优于螺纹,且叠加新旧国标转换阶段,螺纹旧国标库存加速去库阶段。南钢、萍钢、永钢等多个钢厂主动检修螺纹轧线,减少市场投放以消化旧国标库存为主,新国标尚未批量生产投入市场。因此目前阶段,钢厂生产重心由螺纹向板材转移,热卷产量持续上升,需求端进入淡季,库存矛盾逐渐累积,预计后续几周热卷仍存在继续累库的可能。

数据来源:钢联;紫金天风期货研究所

数据来源:钢联;紫金天风期货研究所

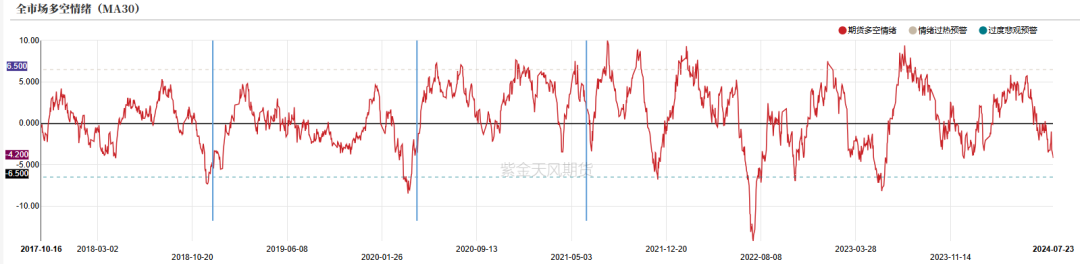

4. 宏观层面弱预期

宏观层面,海内外悲观情绪共振,大宗商品指数呈现下行趋势。海外衰退及降息预期造成有色商品高估值回归带动黑色商品同步下跌。从全市场多空情绪指标来看,市场情绪处于持续偏空状态。因此,本轮螺纹钢跌破前期底点,同样受到海内外宏观悲观情绪影响。

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所

2 后市可能性展望

从自身基本面来看,黑色产业链当前处于负反馈蓄力阶段。高铁水持续,华北板材仍有生产利润,各地区建材亏损,但距离现金流亏损仍有一段距离,并未由于亏损集中减产趋势。且近期焦炭有提降的可能,钢厂生产利润压力或将得到一定缓解。从目前检修情况来看高炉检修量较小,且后续仍有铁水复产迹象,日均铁水有突破240万吨的可能。需求端淡季弱需求持续,卷板库存压力逐渐累积。

后续可能路径:在不考虑宏观环境影响的条件下,重点关注钢厂生产利润情况。1)若钢厂在淡旺季切换之前,库存端压力爆发,成材价格大幅走低,钢厂出现由于现金流亏损而集中批量检修减产。则负反馈条件成立,黑色产业链整体还有自成材到原料的进一步下跌空间。2)成材以价换量,通过低价维持出口窗口持续打开状态,叠加钢坯及非五大材等环节分流,成材库存压力得到一定缓解,直至8月底淡旺季逐渐切换,钢厂高铁水状态持续。成材呈现上有顶(出口窗口关闭)下有底(高铁水原料支撑)的窄幅震荡走势。

作者:李文涛

从业资格证号:F3050524

交易咨询证号:Z0015640

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 清远股票配资平台